En muchas ocasiones se confunden estos términos, o incluso se toma el Crowdfunding como una forma de financiación en la que se incluyen las características del Crowdlending.

La realidad es que son dos maneras de conseguir dinero para tus proyectos, pero la forma de hacerlo difiere bastante entre una y otra.

Es importante saber, antes de analizar las diferencias entre crowdfunding y crowdlending, que existen dos tipos de crowdfunding.

La primera, es la donación a un proyecto normalmente de forma desinteresada, por lo que no se considera una inversión. En cambio, la segunda opción es la que más se acerca al crowdlending, pues es un crowdfunding por el que o bien, inviertes un dinero para conseguir un porcentaje de participación en un proyecto, o bien se ofrece un préstamo que después se recuperará.

Qué es crowdlending

El crowdlending – también conocido como préstamos peer-to-peer, o P2P por sus siglas en inglés – permite a las empresas financiarse a través de un grupo grande y diverso de personas (crowd = crowd, lending = lending money), sin tener que ir a un banco.

En el modelo de crowdlending la gente presta pequeñas cantidades de dinero a una empresa a cambio de un rendimiento financiero establecido en un contrato de préstamo.

Realmente, el crowdlending es la financiación más parecida a la que puede realizar un banco. En vez de una entidad bancaria o financiera, es una persona particular o una empresa quien decide prestarte el dinero, con las condiciones que establezcan las partes.

El dinero se devolverá junto a unos intereses, sin que la persona que presta el dinero tenga acceso a los beneficios del proyecto ni, en un principio, pierde si el plan no funciona como esperan sus creadores.

Las plataformas de crowdlending conectan a los prestamistas con los prestatarios. Operan con unos gastos generales bastante baratos en comparación con las entidades financieras tradicionales y no cobran comisiones elevadas. Las plataformas P2P también ofrecen rendimientos significativamente más altos sobre las inversiones en comparación con los bancos y son una alternativa (o un complemento) atractiva a las acciones, bonos, activos inmobiliarios y cuentas de ahorro.

Qué es equity crowdfunding

El equity crowdfunding o crowdequity es un sistema de financiamiento colectivo en el cual cualquier persona de cualquier condición social y económica, incluso pequeños inversores, pueden participar en un fondo de financiamiento para impulsar un proyecto a cambio de participación en acciones de la empresa o devolución del dinero con intereses.

A diferencia de lo que ocurre en el crowdlending, en esta modalidad de crowdfunding el inversor sólo entrará en el proyecto para obtener un beneficio económico, por lo que si el plan no funciona como querías, puedes perder toda tu inversión.

De la misma forma que el crowdfunding a secas, el equity crowdfunding es muy interesante para los inversores ya que no es necesario tener un capital demasiado elevado. Además, al poder realizar una inversión pequeña, dentro de lo que cabe, claro está, tendrás opción de realizar más inversiones rentables en startups con un rápido crecimiento.

Plataformas de crowdlending y crowdfunding

Tanto las plataformas de crowdlending como las de crowdequity son entidades en línea que ponen en contacto a prestamistas y prestatarios. Los préstamos pueden ser sin garantía o respaldados por bienes inmuebles, automóviles o cualquier otra propiedad.

Los tipos de interés pueden ser fijados por las plataformas o por los propios prestamistas. También programan los pagos ya sea en cuotas mensuales o en un pago global al final del plazo.

Estas plataformas obtienen sus ingresos a través de las comisiones cobradas por la financiación de los préstamos de los prestatarios y/o (menos habitualmente) las comisiones cobradas por el servicio a los inversores.

A continuación te mostramos dos empresas, una dedicada al crowdlending y otra al equity crowdfunding, para aclarar estos disruptivos modelos de negocio.

Capital Cell

Equity Crowdfunding Platform

Capital Cell es un buen ejemplo de empresa dedicada al crowdfunding. Siendo una plataforma crowdfunding de referencia en Europa, Capital Cell España es una filial 100% de Capital Cell UK especializada en financiar nuevas empresas en el sector de las ciencias de la vida.

A través de Capital Cell, inversores particulares pueden participar como accionistas en la financiación de startups en los sectores de la salud y la biotecnología, siendo estos unos de los sectores más rentables del mundo. Al no cargar ningún tipo de comisión al inversor, ni por apertura de cuenta, ni por mantenimiento, ni transferencias de entrada o salida, se trata de una plataforma “0.0”, libre de comisiones.

Por otro lado, la plataforma de crowdfunding ofrece a las empresas las herramientas necesarias para recaudar fondos de la forma más ágil posible en sus rondas de financiación. Las empresas especializadas en biomedicina que escojan Capital Cell para financiarse, podrán promover su ronda de inversión con el plan de marketing personalizado ofrecido por la propia plataforma. La plataforma acompaña a la startup durante todo el proceso de inversión. Además, si la ronda de financiación no resulta en un éxito, a la startup no le costará nada: Capital Cell solo cobra si la empresa gana.

Aún siendo cierto que el Equity Crowdfunding es la variante de inversiones “crowd” de más potencial y riesgo, el nivel de implicación e información aportada en cada oportunidad de inversión hace de Capital Cell una plataforma de crowdequity única.

Su equipo se esfuerza al máximo por maximizar los beneficios potenciales y minimizar los riesgos con su estricto proceso de criba, lo cual se traduce en su inmaculado Track Record hasta la fecha.

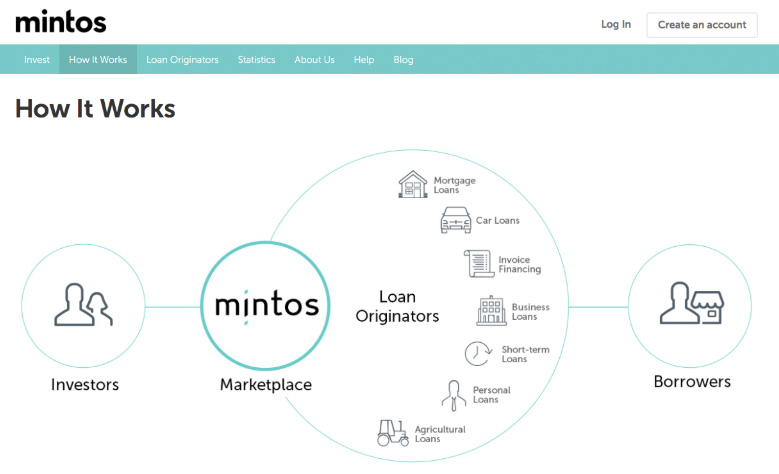

Mintos

Crowdlending Platform

Mintos es una empresa Fintech afincada en Riga, Letonia cuya plataforma de préstamos sirve para poner en contacto a inversores con prestatarios que buscan financiación no bancaria mediante préstamos peer-to-peer vía Crowdlending. Como el resto de plataformas de crowdlending, Mintos se trata de una alternativa de financiación e inversión fácil y transparente que se encuentra muy de moda, que supone otra opción alternativa más para obtener recursos y que nace con el objetivo de hacerle la competencia a la financiación bancaria tradicional.

En Mintos tienen cabida tanto los inversores particulares como los institucionales, a partir de tan solo 10 euros se puede invertir y también los inversores pueden diversificar tanto como quieran sus inversiones por toda Europa ya que actualmente se está trabajando en casi todos los países europeos concediéndose todo tipo de préstamos mediante Crowdlending, desde préstamos de carácter hipotecario, hasta préstamos personales sin garantía, otros con garantía del vehículo del prestatario y también se están concediendo préstamos para pequeñas empresas y autónomos.

El funcionamiento de Mintos es muy similar al de todas las plataformas de Crowdlending: introduces tus datos como promotor o inversor.

Si eres promotor haces tú solicitud de financiación y aportas la documentación requerida y si todo va bien te publican tu solicitud en su Marketplace para que los inversores puedan aportar sus fondos.

En el caso de que seas inversor, das de alta una cuenta ingresando tu email y tus datos fiscales. Debes ser mayor de 18 años, tener una cuenta bancaria operativa en la Unión Europea y si eres una empresa ésta debe estar en vigor con toda la documentación al día, tener cuenta bancaria en la UE y que el administrador no esté inhabilitado para ejercer el cargo. Una vez transfieres el dinero desde tu cuenta bancaria a tu cuenta de Mintos, ya puedes invertir en cualquier operación de Crowdlending que consideres interesante.

REFERENCIAS:

https://profitforsaving.com/what-is-crowdlending/

https://www.fundable.com/learn/resources/guides/crowdfunding/what-is-crowdfunding

https://www.thebalancesmb.com/a-guide-what-is-crowdfunding-985100

https://www.finsmes.com/2019/05/what-to-be-aware-of-when-investing-in-crowdlending.html

https://moneybrewer.com/what-is-crowdlending/